von Michael Ludwig und Christian Schneider, Köln und Frankfurt am Main, 21. Oktober 2022

erschienen am 21. Oktober im LEITERbAV: https://www.lbav.de/alternative-re-finanzierung-kontinuierliches-cash-back/

Was tun in Zeiten hoher Inflation, Volatilität an Renten- und Aktienmärkten sowie restriktiver Kreditvergabe? Aussitzen und abwarten? Sicher keine Lösung. Alternativen? COOX Capital ermöglicht Institutionellen Zugang zu einer Investitionsform mit neuem Ansatz: Verbriefte Leasingforderungen mit Sachvermögen unterlegt. Regelmäßige Zahlungsrückflüsse bei kurzer bis mittelfristiger Duration und geringe Volatilität sorgen für Kalkulationssicherheit. Zeichnung der Genussscheine ist ab dem 1. November möglich, berichten Michael Ludwig und Christian Schneider.

Multiple Krisen und anhaltende Herausforderungen: Pandemie, Ukraine-Krieg, Inflation, Zinswende. Dazu kommen möglicherweise auch noch Immobilienblase oder Rezession bzw. weitere Belastungen. In der Summe sind die Folgen aus Lieferengpässen, hohen Energiekosten, steigenden Zinsen und weiteren Covid-Entwicklung vor allem eines: unsicher.

In diesem Umfeld warten Investoren ab.

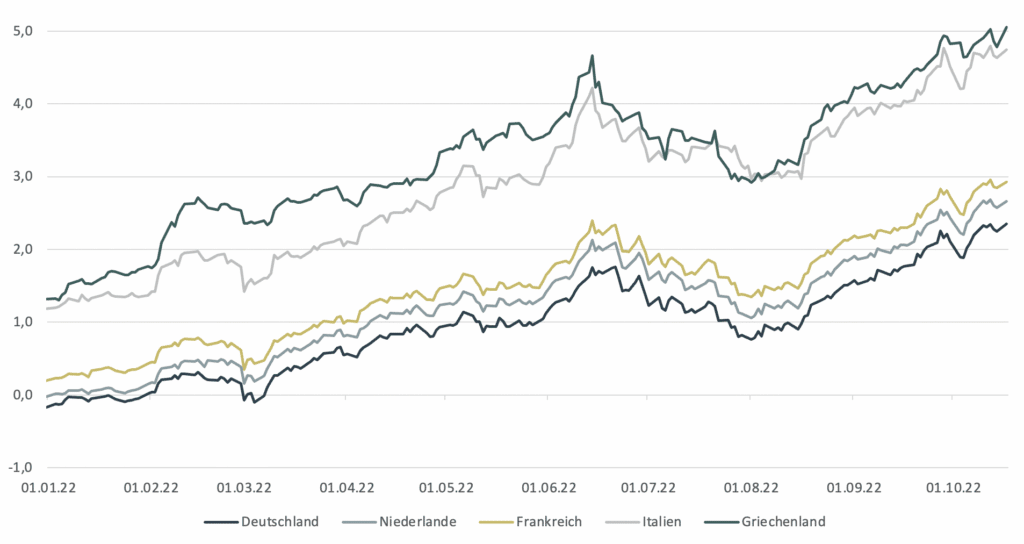

Statt Entscheidungen stehen Fragezeichen am Ende vieler Überlegungen. Ist jetzt eine weitere Umschichtung von Portfolios sinnvoll? Raus aus Aktien – rein in Staatsanleihen? Aktuelle Renditen wirken nach den Durstjahren mit Negativzinsen schließlich sehr auskömmlich. Die 10jährige griechische Staatsanleihe weist Mitte KW 42 etwa eine Rendite von 5,053% auf, dicht gefolgt von der italienischen mit 4,746%. Selbst französische mit 2,925% und deutsche Anleihen mit 2,351% stehen noch für relevante Zinserträge.

Abb. 1: Renditeentwicklung europäischer 10jähriger Staatsanleihen seit Jahresbeginn 2022.

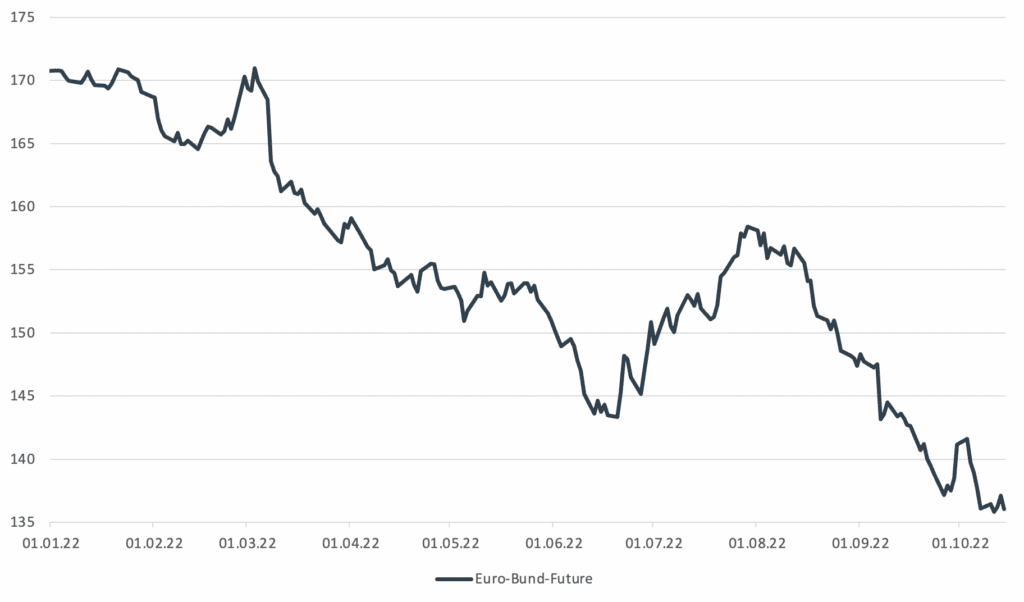

Doch sind Staatsanleihen ein sicherer Hafen? Der Euro Bund Futures verlor im Jahr 2022 fast 20%. Bei dieser Entwicklung werden die Fragezeichen eher größer. Auch LEITERbAV hat dazu an verschiedener Stelle berichtet, u.a. hier über Auswirkungen auf die EbAV, bei denen Kursverluste am Rentenmarkt bilanziell erhebliche Konsequenzen haben (können). Auch die Börsen-Zeitung verwies darauf, dass die Turbulenzen für UK Pension Funds die Bank of England zu massiven Stabilisierungsankäufen nötigte.

Abb. 2: Kursentwicklung des Euro-Bund-Future seit Jahresbeginn 2022.

Zurückhaltung der einen wird zum Problem der anderen Seite

Vor allem jedoch sorgt das Zögern seitens institutioneller Investoren auf der Seite derjenigen Unternehmen für Probleme, die auf Investitionen angewiesen sind. Für Unternehmen wird es schwerer, an Kapital zu kommen. Insbesondere der Mittelstand sieht sich zunehmend einer restriktiveren Vergabepraxis seiner klassischen Finanzierungspartner ausgesetzt. Die vorausgegangenen Krisen haben die Reserven von Unternehmen aufgezehrt.

Das steigende Ausfallrisiko im Forderungsbestand der Banken kann die Situation verschärfen. Viele Unternehmen haben zudem einen gesteigerten Kapitalbedarf, um Investitionen in puncto Nachhaltigkeit und Digitalisierung zu tätigen.

Auch Investoren, die verfügbare Liquidität derzeit lieber kurz statt lang anlegen möchten, um unsichere Zeiten zu überbrücken, sind auf der Suche. Gesucht werden alternative Finanzierungsmodelle, um kurz- bis mittelfristig planen zu können, oder um es anders auszudrücken: die aus Problemen Chancen generieren.

Wie lässt sich Liquidität angesichts steigender Zinsen und Volatilität planen und sichern?

Sicherheitsorientierte Kapitalanlagen; optimal mit kurzer Duration, erlauben es auf Marktbewegungen reagieren zu können. Dazu zählt der neu konzipierte COOX Smart Mittelstandsfinanzierung I (CSMI).

Diese Lösung wurde aus dem Verständnis für KMU und deren perspektivische Bedürfnisse heraus entwickelt. Entstanden ist ein strategisches Finanzierungsmodell, das die Berechenbarkeit eines Darlehens mit der Sicherheit durch Eigentum inklusive Insolvenzschutz kombiniert. Angestrebt wird eine Nettorendite von 4,75% plus pro Jahr.

Smarte Strategie – passend zu diesen Zeiten.

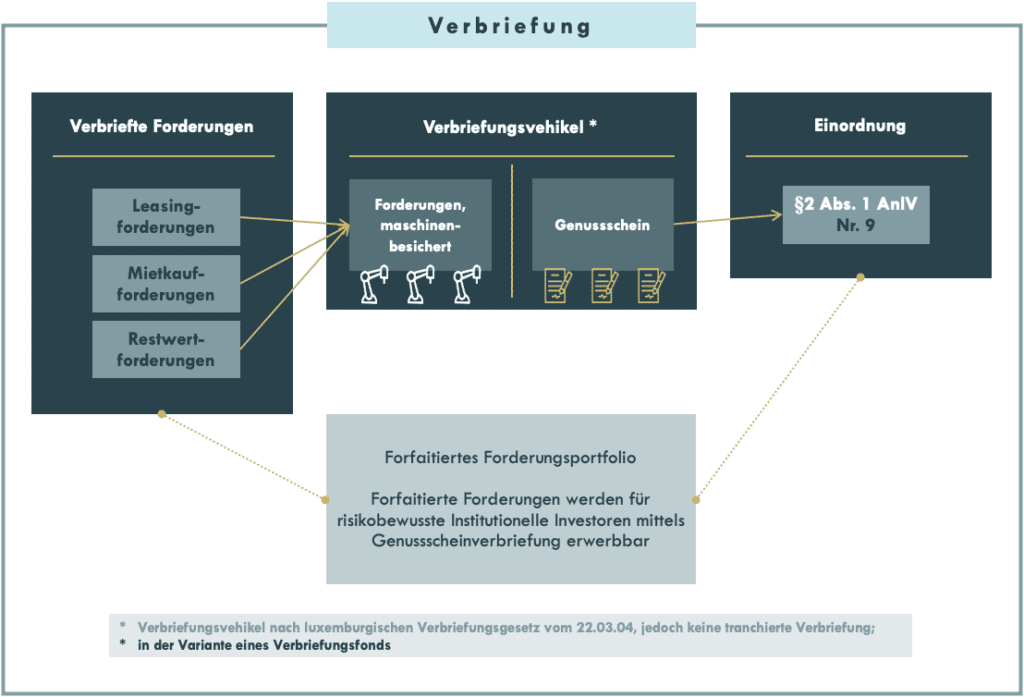

COOX Smart Mittelstandsfinanzierung I setzt strategisch auf den unkonventionellen Einsatz bewährter Finanzinstrumente. Das Ziel: stabile Renditen bei hohem Sicherheitsniveau. Das Mittel: per Forderungsverbriefung in werthaltige Maschinenparks des soliden deutschen Mittelstands investieren.

Das Verbriefungsvehikel peilt auf 100 Mio. Euro Volumen und etwa 15 Zielinvestments mit jeweils 5 bis 20 Mio. Euro Investitionsvolumen an. Beraten durch Marco Simonis von Clifford Chance ist eine Struktur entstanden, die für VAG-Investoren erwerbbar (§2 Abs. 1 AnlV Nr. 9) ausgestaltet ist und bereits jüngere rechtliche und steuerliche Entwicklungen berücksichtigt.

CSMI schreibt so eine langjährige Erfolgsgeschichte der COOX Gründungspartner fort. In der zeitgemäßen und kosteneffizienten Genussscheinstruktur bündelt CSMI Kompetenzen von Leasinggesellschaften mit Bewertungs-Expertise und eröffnet Anlegern den Zugang zu einer neuartigen Investitionsform.

Abb. 3: So funktionieren CSMI und Verbriefung im Detail.

Diversifikation auch im Leasing-Investment

CSMI investiert in eine Mehrzahl von Leasingforderungen mittels Forfaitierung. So fließt die Investition in über 1.000 werthaltige Produktionsmaschinen aus über 50 Maschinengruppen in unterschiedlichen Branchen und in etwa 15 Unternehmen des deutschen Mittelstands (S&P: AAA bis BB).

Selbst im unwahrscheinlichen Fall, dass die Assets verwertet werden müssen, kann sich der CSMI, dank jahrzehntelanger eigener Expertise der Verantwortlichen sowie der Eigentümerstellung (Aussonderungsrecht), in der Regel vollumfänglich schadlos halten (d.h. als läge Vertragserfüllung vor).

Leasingspezialisten übernehmen das Forderungs- und Berichtsmanagement. Zusätzliche Sicherheit bringen Due-Diligence vor Ort durch COOX-Ingenieure und regelmäßiges Monitoring. Laufende Annuitäten bescheren dem Fonds im Vergleich zur traditionellen Endfälligkeit zudem ein überlegenes Risikoprofil.

So fließt das Kapital zurück

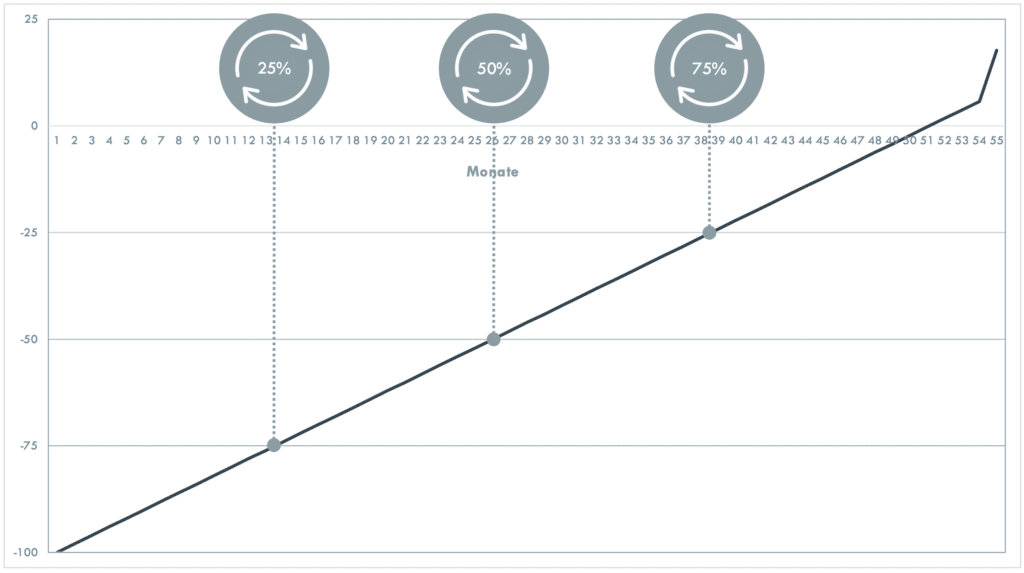

Durch ratierliche Amortisation des Underlyings sorgt CSMI für stetige Ausschüttungen. Bereits einen Monat nach Abschluss eines Investments fließt Liquidität in Form von Zins und Tilgung zurück. Nach 26 von 54 Monaten sind 50% des Investments bereits an die Investoren zurückgeflossen. Eine vergleichsweise kurze Duration von weniger als 2,5 Jahren bietet somit ausreichende Flexibilität in der Liquiditätsplanung.

Abb. 4: Kontinuierlicher Kapitalrückfluss an Investoren.

Einen Schritt weitergedacht können genau planbare CSMI-Kapitalrückflusse auch als integrierter Bestandteil der Cashflow Steuerung bzw. als Cashflow Matching Instrument eingesetzt werden. Konkret heißt das, voraussichtliche Auszahlungen können zur Bedienung von Forderungen, bzw. auch zur Umwandlung von Anwartschaften in Renten genutzt werden.

Über COOX Capital GmbH

COOX Capital GmbH ist eine frisch formierte deutsche und eigentümergeführte Investment Boutique, die Alternativen zu Anleihen bietet. Das BaFin-regulierte Unternehmen ist darauf spezialisiert, institutionellen Investoren werthaltige und weitgehend unkorrelierte Investitionsmöglichkeiten in aktuellen Verbriefungsstrukturen zu offerieren.

Mit der langjährigen Erfahrung ihres Führungsteams in sämtlichen Industriesektoren schlägt COOX Capital die Renditebrücke zwischen finanzierungsbedürftigen KMU und Institutionellen Investoren.

Die Autoren:

Michael Ludwig (Dipl.-Kfm.) ist geschäftsführender Partner der COOX Capital GmbH. Zuvor war er in unterschiedlichen Industrieunternehmen im deutschen Mittelstand als kaufmännischer Leiter tätig und Geschäftsführer eines Asset Managers im Fonds-Business (Listed Securities, Real Estate, Private Equity/Infrastructure).

Christian Schneider verantwortet den Ausbau des Geschäfts institutioneller Anleger. Zudem arbeitet er bei NIXDORF Kapital AG als Vertriebsdirektor und ist Gründungsmitglied sowie Kassenwart der Pensions-Akademie e.V..